Entender los estados de cuenta de tu tarjeta de crédito es fundamental para manejar tus finanzas personales de manera efectiva. Estos documentos no solo detallan tus gastos, sino que también ofrecen información crucial sobre tu límite de crédito, tasas de interés, y cargos aplicables. A medida que te familiarizas con cada sección de tu estado de cuenta, podrás tomar decisiones más informadas sobre tus finanzas.

Una correcta interpretación de tu estado de cuenta evitará confusiones y te ayudará a prevenir problemas financieros. Aprender a leerlo de manera eficiente es el primer paso para asegurar que estás utilizando tu tarjeta de crédito de la mejor manera posible y manteniendo un control sobre tus deudas. Crear hábitos financieros saludables te permitirá disfrutar de los beneficios de la tarjeta de crédito sin caer en el sobreendeudamiento.

1. Número de Cuenta

El número de cuenta es un identificador único que asigna la entidad emisora a tu tarjeta de crédito. Este número es crucial, ya que te permite realizar operaciones específicas y gestionar tu cuenta de manera más sencilla. Por lo general, el número de cuenta se encuentra en la parte superior del estado de cuenta y te será solicitado en transacciones o al hablar con el servicio al cliente.

Es importante mantener este número en privado y seguro, ya que cualquiera que tenga acceso a él puede intentar usar tu tarjeta de crédito sin tu consentimiento.

2. Fecha de Corte

La fecha de corte es un momento clave en el ciclo de facturación de tu tarjeta de crédito. Es el día en que la entidad emisora cierra el período de transacciones y emite tu estado de cuenta. Todas las compras realizadas hasta esa fecha se incluirán en el saldo de tu cuenta. Conocer tu fecha de corte te ayudará a planificar tus gastos, asegurándote de que todo esté registrado en el estado de cuenta antes de que se genere.

Generalmente, las fechas de corte son consistentes mes a mes, lo que significa que podrás anticipar cuando se cerrarán tus transacciones. Esto es muy útil para controlar tus gastos y evitar sorpresas al momento de pagar el saldo.

3. Fecha de Vencimiento

La fecha de vencimiento es el último día en que debes realizar el pago mínimo de tu saldo pendiente para evitar cargos por mora. Esta fecha suele ser aproximadamente 20 días después de la fecha de corte, lo que te proporciona un tiempo prudencial para hacer el pago. Es vital respetar esta fecha para mantener un buen historial crediticio y evitar intereses innecesarios.

Los retrasos en el pago no solo resultan en cargos por mora, sino que también pueden afectar negativamente tu puntaje de crédito. Planifica tus finanzas de manera que siempre puedas cubrir tu pago antes de esta fecha límite.

4. Saldo Anterior

El saldo anterior es la cantidad que debías al final del periodo anterior. Suele encontrarse justo debajo de la fecha de corte y es fundamental para entender cómo ha evolucionado tu deuda. Comparar el saldo anterior con el saldo actual te dará una visión clara de si tus gastos están aumentando o disminuyendo.

Mantener un registro de tus saldos a lo largo del tiempo te ayudará a establecer un presupuesto más efectivo y controlar tus gastos mensuales.

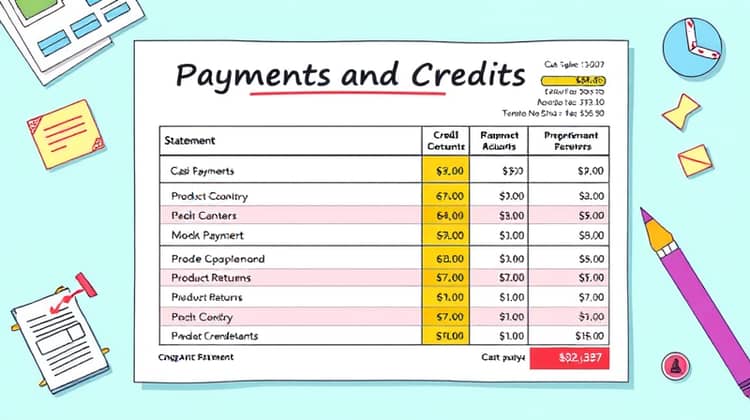

5. Pagos y Créditos

Esta sección del estado de cuenta muestra todos los pagos que has realizado y cualquier crédito que se haya aplicado a tu cuenta durante el ciclo de facturación. Por ejemplo, si hiciste un pago a tu saldo pendiente o recibiste algún crédito por compras devueltas, esta información se reflejará aquí.

Es importante revisar esta sección para asegurarte de que todos los pagos se hayan registrado correctamente y de que se haya aplicado el crédito correspondiente. Cualquier error en esta área debe ser relacionado con el emisor de forma inmediata.

6. Compras

El apartado de compras es donde verás el desglose de todas las transacciones que realizaste durante el ciclo de facturación. Cada compra se listará junto a la fecha y el monto, permitiéndote tener una visión clara de tus hábitos de consumo. Esto no solo te ayuda a llevar un control de lo que gastas, sino que también puede ayudarte a identificar áreas donde podrías reducir el gasto.

Analizar tus compras te permitirá ajustar tu presupuesto mensual y tomar decisiones más inteligentes sobre futuros gastos. Por ejemplo, si te das cuenta de que estás gastando mucho en entretenimiento, podrías decidir limitar esos gastos el próximo mes.

7. Cargos por Intereses

Los cargos por intereses son los costos que incurres por no pagar tu saldo total antes de la fecha de vencimiento. Esta sección detalla la cantidad de interés que se ha añadido a tu saldo durante el ciclo de facturación. Es fundamental prestar atención a estos cargos, ya que pueden aumentar considerablemente tu deuda si no se gestionan adecuadamente.

Entender cómo se calculan estos intereses y cuándo se aplican es crucial para evitar sorpresas en tu estado de cuenta. Hacer pagos a tiempo y, si es posible, pagar más del mínimo, puede ayudarte a minimizar los intereses generados.

8. Cargo Anual

El cargo anual es una tarifa que algunas tarjetas de crédito imponen por el uso de la tarjeta. Esta tarifa puede variar significativamente entre diferentes emisores y tipos de tarjeta. Algunos ofrecen exenciones del cargo anual si cumples con ciertos requisitos, como realizar un gasto mínimo en un año. Es fundamental estar al tanto de este cargo al elegir una tarjeta de crédito, ya que puede influir en tus costos totales.

Conocer el monto de la tarifa anual te permitirá evaluar si los beneficios de tu tarjeta de crédito justifican el costo. Si utilizas tu tarjeta de manera responsable, podrías disfrutar de beneficios como recompensas y descuentos que compensen el cargo anual. Algunos emisores ofrecen tarjetas sin cargo anual que podrían ser más beneficiosas dependiendo de tu situación financiera.

9. Otros Cargos

Además de los gastos por interés y el cargo anual, el estado de cuenta incluirá otros cargos que se te pueden aplicar, como cargos por pagos tardíos, sobregiros, o retiradas de efectivo. Es vital familiarizarse con la lista de posibles cargos para evitar caer en prácticas que te lleven a pagar más de lo que planificaste.

Algunas tarjetas de crédito también pueden tener cargos internacionales si usas tu tarjeta en el extranjero o al hacer compras en línea en sitios internacionales. Comprender estos cargos te permitirá planificar mejor tus gastos, especialmente si tienes la intención de viajar.

10. Desglose de Transacciones

El desglose de transacciones ofrece un resumen detallado de todas las compras y pagos realizados durante el ciclo de facturación. Esta área puede incluir la fecha de la transacción, el comerciante, el monto, y el saldo disponible después de cada compra. Te ayudará no solo a hacer un seguimiento de tus gastos, sino que también puede ser una herramienta útil para resolver discrepancias en caso de que notes un cargo no autorizado.

- Compra en supermercado: $150

- Suscripción mensual a una plataforma de streaming: $10

- Pago de servicios: $75

- Gastos en gasolina: $50

Al revisar este desglose, asegúrate de que todas las transacciones sean correctas y corresponden con tus registros. Cualquier error debe ser disputado con tu emisor lo antes posible.

11. Nuevo Saldo

El nuevo saldo es el total que debes después de que todos los pagos, cargos por intereses y compras han sido contabilizados. Suele aparecer al final del estado de cuenta y es vital para saber cuánto necesitas pagar para que tu cuenta quede al día.

12. Pago Mínimo

El pago mínimo es la cantidad más baja que debes pagar antes de la fecha de vencimiento para evitar cargos por mora. Aunque es tentador solo realizar el pago mínimo, es recomendable pagar más si es posible, para reducir la deuda y los intereses a largo plazo. Siempre es bueno planificar tu presupuesto mensual teniendo en cuenta este monto y asegurándote de que puedes cubrirlo sin problemas.

Pagar más que el mínimo no solo te ayudará a salir de deudas más rápidamente, sino que también mejorará tu puntaje crediticio, lo que a su vez puede abrirte puertas a mejores ofertas de crédito y tasas más bajas en el futuro.

13. Tasa de Interés

La tasa de interés es un factor fundamental que debes entender ya que afecta a tus cargos por intereses. Suele especificarse como un porcentaje y puede variar dependiendo de tu historial crediticio y el tipo de tarjeta que tengas. Revisa atentamente tu tasa de interés para saber cuánto te costará si decides no pagar tu saldo totalmente cada mes.

Conocer tu tasa de interés te permitirá tomar decisiones más informadas sobre el uso de tu tarjeta. Si la tasa es alta, podría ser mejor pagar el saldo total cada mes para evitar incurrir en costes adicionales.

14. Créditos Disponibles

La sección de créditos disponibles indica la cantidad que aún puedes gastar con tu tarjeta antes de alcanzar el límite de crédito. Este número cambiará a medida que realices compras y pagos a tu saldo. Es importante conocer tu límite de crédito para evitar sobrepasarlo, lo que puede provocar cargos adicionales.

Controlar tus créditos disponibles es asimismo un buen hábito para mantenerte en el camino correcto hacia una buena salud financiera, previniendo el sobreendeudamiento.

15. Detalles del Programa de Recompensas

Si tu tarjeta de crédito incluye un programa de recompensas, esta sección te proporcionará información sobre cómo funcionan las recompensas y cuáles son las promociones vigentes. Podrás ver detalles sobre los puntos acumulados, las categorías de bonificación y las ofertas especiales. Conocer estos detalles puede ayudarte a maximizar los beneficios de tu tarjeta de crédito.

16. Mensajes del Emisor

En algunos estados de cuenta, el emisor puede incluir mensajes o recomendaciones importantes para el titular de la tarjeta. Esto puede incluir recordatorios sobre cambios en tus términos de servicio, nuevas ofertas, o consejos sobre cómo usar tu tarjeta de manera más eficiente. Es crucial leer esta sección para estar al tanto de cualquier novedad relacionada con tu cuenta.

Consejos para Leer tu Estado de Cuenta

Leer tu estado de cuenta con atención puede ayudarte a detectar errores, te permite mantener un control sobre tus gastos y te prepara frente a cualquier eventualidad. Adicionalmente, estar atento a los plazos de pago y a los cargos te permitirá evitar sorpresas desagradables en tu facturación.

Al seguir estos consejos, podrás gestionar tu tarjeta de crédito de manera efectiva:

- Revisa tu estado de cuenta cada mes sin falta.

- Compara los gastos reportados con tus propios registros.

- Presta atención a las tasas de interés que te aplican.

- Aprovecha al máximo el programa de recompensas si aplica.

Siguiendo estas recomendaciones, serás capaz de manejar tu tarjeta de crédito con confianza y seguridad, evitando problemas financieros y mejorando tu salud económica.